Wirtschaftswissenschaft: Überfälliger Abschied vom Dogma

Die Mainstream-Ökonomie hat die internationale Finanzkrise nicht kommen sehen – und bislang wenig zu ihrer Überwindung beizutragen. Zumindest in den USA hat jedoch das Umdenken begonnen.

Ökonomen kennen sich mit kleinen Marktschwankungen aus, stellte IMK-Direktor Gustav Horn unlängst bei einer Tagung in Washington fest, "waren aber überfordert, als die Lage wirklich ernst wurde". Deshalb müsse sich die Wirtschaftswissenschaft grundlegend verändern. Nicht, dass es an alternativen Ansätzen fehlen würde. Aber in den vergangenen Jahrzehnten seien Ökonomen, die von der Fehlbarkeit des Marktes ausgehen, immer mehr an den Rand gedrängt worden. Den entscheidenden Fehler der Zunft sieht Horn in einem Übermaß an „Dogmatismus und Mangel an Pluralismus". So sei in der Modellwelt der sich selbst steuernden Marktwirtschaft beispielsweise kein Platz für "fundamentale Unsicherheit" – die Möglichkeit plötzlicher Marktzusammenbrüche, die sich mit keiner Wahrscheinlichkeitsrechnung voraussagen lassen.

Dabei ist in den beiden großen Krisen von 1929 und 2008 genau das eingetreten. Und ein theoretisches Gerüst für eine Wirtschaftspolitik, die solche Krisen vermeiden oder wenigstens entschärfen kann, liegt seit langem vor. John Maynard Keynes hat es 1936 der Öffentlichkeit präsentiert. Dessen Ideen seien aber wieder durch den Glauben an die Stabilität unregulierter Märkte ersetzt worden, konstatiert der IMK-Direktor, besonders „in Deutschland und zu einem geringeren Grad in den USA“. Dies wirke sich auf ökonomische Erklärungsansätze und im nächsten Schritt auf die praktizierte Wirtschaftspolitik aus.

Wie kam es also zur jüngsten Finanzkrise? Und was kann die Politik tun? Der US-Ökonom Thomas Palley hat zusammen mit Horn ein neues Buch zu einer kooperativeren transatlantischen Wirtschaftspolitik herausgegeben. Er macht drei Interpretationsmuster aus, die zu unterschiedlichen wirtschaftspolitischen Empfehlungen führen:

Die "harte neoliberale Erklärung" sieht Staatsversagen als Ursache des weltweiten Abschwungs an, der mit einem Preisverfall am US-Immobilienmarkt begann. Demnach hätte die US-Zentralbank mit viel zu niedrigen Leitzinsen die Spekulationsblase genährt. Außerdem habe der Staat mit seiner Förderpolitik massenhaft Menschen zum Hauskauf verleitet, die sich gar kein Eigenheim hätten leisten können. Die Empfehlung für die Zukunft lautet: Der Staat muss sich noch weiter aus der Wirtschaft zurückziehen und die Zentralbank das Geld knapp halten.

Die "weiche neoliberale Erklärung" erkennt Marktversagen aufgrund von Regulierungsfehlern als Krisenursache. Die Liberalisierung der Finanzmärkte sei zu weit gegangen, so dass unbeaufsichtigte Banker Finanzprodukte konstruiert hätten, deren Wirkungsweise am Ende niemand mehr durchschaut habe. So sei es zu Panikverkäufen und in der Folge zum Zusammenbruch von Banken und Versicherungen gekommen. Therapievorschlag: Die Finanzmarktregulierung muss verbessert werden, Geld und Fiskalpolitik sollen die Gesamtwirtschaft wieder in die Spur bringen – und alles kann weitergehen wie bisher. Die Kosten für die Konjunkturmaßnahmen sollen durch Sparpolitik wieder hereingeholt werden.

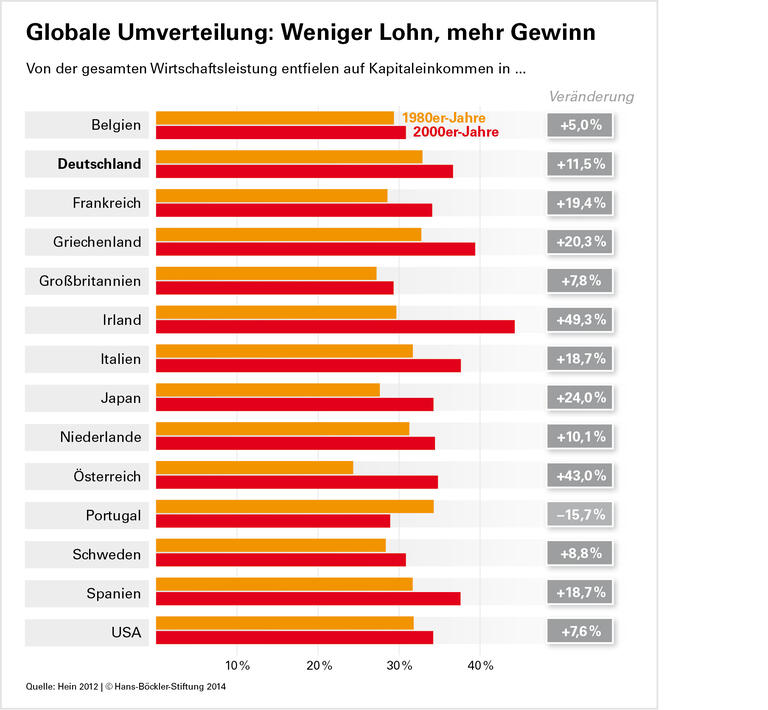

Die "strukturelle keynesianische Erklärung" hält die Krise dagegen für das „logische Resultat von 30 Jahren neoliberaler Politik“, so Palley. Deregulierung, Privatisierung, Schwächung der Gewerkschaften, Verzicht auf Vollbeschäftigungspolitik: All dies habe die Löhne stagnieren und die Einkommensverteilung auseinanderlaufen lassen. Die negativen Folgen seien von einer Kreditblase kaschiert worden, die im Laufe einer Generation immer weiter aufgeblasen worden und schließlich geplatzt sei. Um die Folgen zu bewältigen, bedürfe es einer Re-Regulierung wichtiger Wirtschaftsbereiche: Stärkung der Arbeitnehmer durch Reformen des Arbeitsmarkt- und Tarifsystems, existenzsichernde Mindestlöhne, internationale Koordination, die aus dem Wettbewerb der Staaten kein „race to the bottom“ werden lässt, sowie öffentliche Investitionen und Stabilisierung des Wohlfahrtsstaats. Vollbeschäftigung müsse wieder zum ersten Ziel der Wirtschaftspolitik werden.

Auch zur Interpretation der Eurokrise existieren drei Ansätze, erläutert Palley. Erstens: Verschwenderische Politiker hätten eine Schuldenkrise ausgelöst. Zweitens: Die Krise gehe auf Leistungsbilanzungleichgewichte zurück. Drittens: Neoliberale Politik habe zu Lohnstagnation und Nachfrageausfall geführt. In Kombination mit einer Währungsunion, deren Konstruktion die Fehler des Goldstandards aus der ersten Hälfte des vergangenen Jahrhunderts wiederholt, sei daraus die aktuelle Misere entstanden.

Zwar seien neoliberale Vorstellungen weltweit verbreitet, hat Palley beobachtet. Dennoch gebe es Unterschiede, etwa zwischen Deutschland und den USA: Hierzulande sei der Einsatz von Geld- oder Finanzpolitik als Mittel der Beschäftigungspolitik verpönt, während der Wohlfahrtsstaat im Großen und Ganzen geschätzt oder wenigstens akzeptiert werde. In den USA verhält es sich genau andersherum: Konjunkturpolitik findet auch die Unterstützung vieler Konservativer, deren Angriffe auf den Sozialstaat fallen dafür umso heftiger aus.

Und noch einen Unterschied hat der Ökonom ausgemacht: Obwohl marktradikale Konzepte in den USA tiefer verwurzelt seien als in Europa, habe sich dort eine scharfe Opposition herausgebildet. Europäische Politiker, bis hinein in die Sozialdemokratie, schreckten hingegen eher davor zurück, die Krise grundsätzlich anders zu interpretieren als der Mainstream.

Deutschland weise derzeit sogar die vielleicht "neoliberalste Elite" in Europa auf. Mit Blick auf die USA meint Palley: "In diesem historischem Moment sind Wettstreit und Spaltung eine gute Sache." Denn damit beginne der Wandel.

Andreas Botsch, Chefökonom des Europäischen Gewerkschaftsinstituts (ETUI), identifiziert "sieben tödliche Heucheleien" des ökonomischen Mainstreams. Ihre Dominanz habe unter anderem die Politik zur Bewältigung der Krise im Euroraum bestimmt – und nicht nur große soziale Härten, sondern auch den tiefen wirtschaftlichen Einbruch in Südeuropa verursacht.

Der Glaube an die Sparpolitik. Niemals in der Wirtschaftsgeschichte habe Sparen im Abschwung zum gewünschten Erfolg geführt, so Botsch. Wenn alle den Gürtel enger schnallen, sinken Nachfrage und Produktion. Der Staat nimmt weniger ein – müsste aber für die zunehmenden sozialen Probleme eigentlich mehr ausgeben.

Die schwäbische Hausfrau ist kein geeignetes Vorbild für die Finanzpolitik. Eine Politik, die sich an der einzelwirtschaftlichen Logik orientiert und Schulden als moralisch verwerflich einstuft, könnte für den Patienten Europa tödlich enden, fürchtet Botsch.

Schulden als Wachstumsbremse. Öffentliche Defizite würden automatisch auf die Wirtschaftsleistung schlagen, so das Ergebnis einer inzwischen als methodisch fehlerhaft überführten, aber politisch äußerst einflussreichen Studie. Der ETUI-Ökonom rät: Die Politik solle sich an empirische Fakten und nicht an "fiktionale Modelle" halten.

Verschwenderische Haushaltspolitik als Klischee. Häufig würden "die Länder an der Peripherie der Eurozone" sämtlich so dargestellt, als lebten sie "über ihre Verhältnisse". Tatsächlich könne man, so der Wissenschaftler, lediglich Griechenland eine unsolide Haushaltspolitik vorwerfen.

Die EZB darf nur im äußersten Notfall einspringen – und wenn sie Ländern mit Finanzierungsproblemen am Kapitalmarkt zu Hilfe kommt, darf das nur unter strengen Sparauflagen geschehen. Diese verbreitete Sicht ignoriere ein Grundproblem der Eurozone, konstatiert Botsch: Nur wenn die Zentralbank uneingeschränkt am Markt für Staatsanleihen handeln kann, könne sie eine stabilisierende Rolle als Herrin des Geldes in Europa spielen. Am besten in Zusammenarbeit mit einem noch zu schaffenden europäischen Finanzministerium.

Allheilmittel Wettbewerbsfähigkeit. Der Versuch, seine Marktposition durch Kostensenkung zu verbessern, kann immer nur Einzelnen gelingen. Wenn alle sparen, Löhne und Sozialstandards senken, ist hinterher niemand wettbewerbsfähiger. Aber alle sind ärmer.

Der Finanzmarkt ist hinreichend reguliert. Dem widerspricht Botsch nachdrücklich. Es reiche nicht aus, den bestehenden Banken dieses oder jenes Geschäft zu verbieten. Banken, die der Realwirtschaft dienen, statt Spekulationsblasen zu erzeugen, müssten kleiner, einfacher strukturiert, weniger an der kurzen Frist orientiert und besser demokratisch kontrolliert sein.

Thomas Palley, Gustav Horn (Hrsg.): Restoring Shared Prosperity (pdf), Dezember 2013